Металлический токен

Что такое стейблкойны, обеспеченные реальными активами, и зачем они нужны «Норникелю»?

«Стейблкойны (stablecoins) – самая быстрорастущая категория, которую я видел с 2015 г. Такого высокого уровня активности в экосистеме блокчейна не наблюдалось с момента интереса к DLT (технология распределенного реестра. – «Ведомости&») в 2015 г.», – говорил глава исследовательского центра Blockchain.com и сооснователь аналитического портала mosaic.io доктор Гаррик Хильман на блокчейн-конференции Decentralized 2018 в Афинах в ноябре 2018 г. (видеозапись выступления доступна на сайте конференции).

Стейблкойны – обеспеченные реальными активами криптовалюты – за время существования получили, по его словам, больше $350 млн венчурного финансирования, что делает их одним из самых активно финансируемых криптоактивов.

Стейблкойны (или стабильная криптовалюта) – класс криптовалют на блокчейне, ценность которых на 100% обеспечивается внешним традиционным реальным активом, за счет чего колебания их цены сводятся к минимуму. Хотя первоначальная задумка авторов идеи криптовалют состояла в том, чтобы создать децентрализованный актив, не привязанный к активам реальным, криптовалюты оказались высоковолатильными, и их курс чаще всего определяется стоимостью фиатной валюты. Фиатная валюта по отношению к криптовалюте – это любая валюта мира, не относящаяся к цифровой. В большинстве случаев это доллар США.

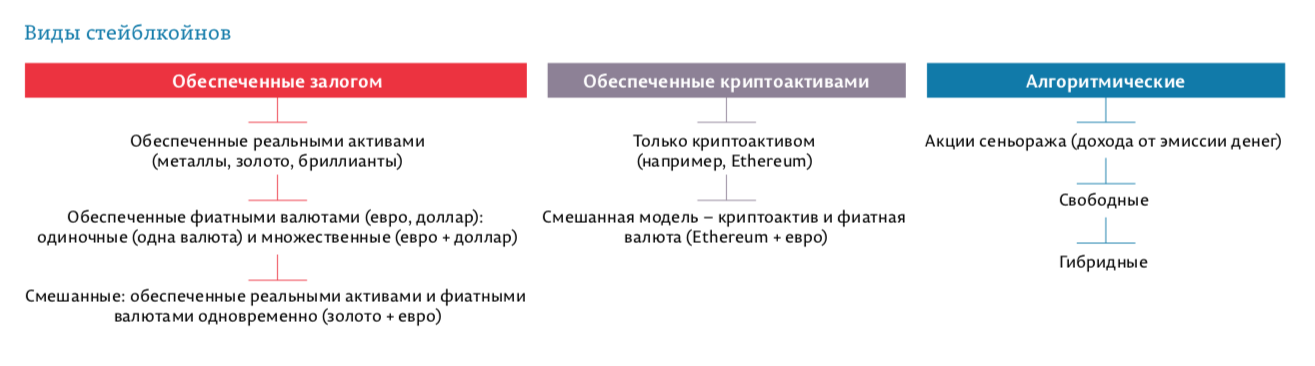

Но стабильность криптовалюты может обеспечивать не только фиатная валюта, но и реальные активы – например, металлы или драгоценные камни. На сегодня, по данным mastercrypto, существует четыре вида стабильных криптовалют: обеспеченные фиатными валютами, обеспеченные реальными активами (металлами, нефтью, драгоценными камнями и т. д.), обеспеченные криптовалютами (Bitcoin, Ethereum), а также алгоритмические токены (использующие центральную банковскую платформу). 2018 год, по данным исследовательского центра Blockchain.com, вызвал пик роста стабильных криптовалют – к ним проявили интерес не только инвесторы, но и крупные промышленные компании.

Первый cтейблокойн в ближайшее время может появиться и у российской промышленной компании. Президент и председатель правления «Норникеля» Владимир Потанин заявил в интервью «Коммерсанту» в октябре 2018 г., что компания планирует в 2019 г. запустить криптовалюту cтейблкойн, обеспеченную собственными металлами компании. «Это попытка предложить рынку криптоактив с меньшей волатильностью, чем известные криптовалюты, и более очевидной связью с реальными ценностями. Для ГМК это важно с точки зрения получения дешевого финансирования», – рассказывал Потанин газете.

Помимо этого у «Норникеля» есть планы проектов по криптобирже и деривативам. Сейчас компания активно занимается формированием экосистемы на основе открытого блокчейна, рассказывает Сергей Батехин, старший вице-президент «Норникеля», руководитель блока сбыта, ресурсного обеспечения и инновационного развития. В основе экосистемы будет лежать технологическая платформа, разрабатываемая в партнерстве с одной из международных IT-компаний. «Мы стремимся создать стабильный цифровой аналог реальных активов с безупречной репутацией, – говорит Батехин. – Обращение койнов будет регулироваться законодательством. А выпущенные койны будут обеспечены запасами металла, подтвержденными регулярным аудитом от крупной международной аудиторской компании».

Собственная криптовалюта может позволить «Норникелю» обеспечить более дешевое финансирование и получить доступ к новому кругу инвесторов с большим совокупным капиталом.

Пока российское законодательство не позволяет создавать такие инструменты, если они не прописаны напрямую в федеральном законе, а они не прописаны. Кроме того, обсуждаемые законопроекты резко ограничивают круг потенциальных инвесторов и возможностей как таковых, регулируя преимущественно стартапы. «Российское законодательство в этой области только формируется. Пока оно рассчитано лишь на малый и средний бизнес. Но крупный бизнес, промышленность тоже заинтересованы в использовании технологии блокчейн и в реализации проектов с использованием цифровых финансовых активов. Поэтому работу по совершенствованию законодательной базы в этом направлении проводить необходимо, и она будет продолжаться», – уверена Ольга Войтович, заместитель генерального директора холдинга «Интеррос» по правовым вопросам.

«Норникель» – не единственная российская промышленная компания, которая публично заявляла о выпуске криптовалюты, обеспеченной реальными активами. В сентябре 2017 г. было объявлено о выходе криптовалюты бриллкойн, обеспеченной бриллиантами российской государственной компании «Алроса». Предполагалось, что койны D1 Coin на инвестиционной площадке «Восход» выпустит сингапурский фонд Diamundi Pte Ltd, который и выступил инициатором проекта. «Алроса» подтверждала, что готова предоставить бриллианты и транспортировать их в Сингапур. Объем размещения должен был составить $1 млрд. Впрочем, позднее Центробанк рекомендовал компаниям отказаться от расчетов по сделкам с помощью цифровых активов, а месяцем ранее выпустил заявление о рисках, которые несут операции с криптовалютами. «Операции с криптовалютами несут в себе высокие риски как при проведении обменных операций, в том числе из-за резких колебаний обменного курса, так и в случае привлечения финансирования через ICO. Существуют также технологические риски при выпуске и обращении криптовалют и риски фиксации прав на виртуальные валюты», – говорится в сообщении регулятора.

В ноябре 2018 г. Министерство РФ по развитию Дальнего Востока сообщило о переговорах с фондом Abacus Capital Group о реализации проекта «Цифровые бриллианты» совместно с компаниями ПАО «Смоленский Кристалл», ЗАО «Бриллианты Алроса» и ООО «КГК» («дочка» индийской KGK Group, производителя ограненных камней и ювелирных изделий). «Россия, являясь крупнейшим игроком на рынке алмазов и страной, обладающей уникальными компетенциями в области качественной огранки камней, заинтересована в успешной реализации проекта и участии в нем таких компаний, как «Алроса», «Кристалл», а также владивостокской фабрики KGK Group», – приводятся слова полпреда президента на Дальнем Востоке, вице-премьера Юрия Трутнева в сообщении Министерства РФ по развитию Дальнего Востока.

Стейблкойн как форма заимствования «во многом дублирует стандартные механизмы привлечения финансирования», сказал в декабре вице-премьер Максим Акимов. «Надо вписывать эти инструменты в гражданское законодательство очень аккуратно, что мы и стараемся делать», – отметил он (цитата по «Интерфаксу»).

По данным исследования The State of Stablecoins, проведенного люксембургской компанией Blockchain, единственный стейблкойн сегодня на российском рынке – токен Gold на блокчейн-платформе Goldmint. Его цена привязана к тройской унции золота 999-й пробы и обеспечена реальными запасами золота, которые хранятся на брокерском счете компании Goldmint Pte Ltd в The Federal Reserve Bank of New York. Блокчейн-платформа, запустившая токен, входит в холдинг KVP Group, который выкупает золото у ломбардов и занимается его переработкой, а в марте, по данным РБК, приобрела старейшую в России сеть ломбардов «Мосгорломбард». По данным «СПАРК-Интерфакса», компания принадлежит четырем владельцам: Дмитрию Плущевскому, Константину Романову, Алексею Лазутину и Андрею Жирных. Наибольшая доля (40%) у Романова. По данным РБК, Романов – бывший заместитель гендиректора «Норникеля», сооснователь крупнейшего в 1990-е гг. поставщика импортного продовольствия «Союзконтракт».

Основная деятельность компании – предоставление ломбардами краткосрочных займов под залог движимого имущества. Выручка группы за 2017 г. – 302 000 руб., по данным СПАРК.

«Запуск собственного койна, который будет обеспечен реальными, понятными для инвестора активами, имеет большой потенциал для промышленных компаний», – говорит изданию «Ведомости&» CEO швейцарской PLC Group AG, специализирующейся на разработке блокчейн-проектов, и венчурный инвестор Алекс Райнхардт. Промышленные компании, объясняет он, выпуская криптовалюту, обеспеченную, например, металлами, смогут получить как минимум два преимущества. С одной стороны, это позволит им упростить процедуру привлечения денежных средств. С другой – сделает финансовые ресурсы более дешевыми, что немаловажно даже для крупных компаний. «Как мы знаем, классическое проектное финансирование – непростой и дорогостоящий процесс, который требует соблюдения множества правил», – отмечает эксперт.

Наибольшее развитие, по данным исследования The State of Stablecoins, основанного на данных аналитической компании mosaic.io, этот сегмент токенов получил во второй половине 2018 г. Если в 2014 г. на рынке существовало три криптовалюты стейблкойн, в первой половине 2018 г. на рынок вышло уже пять криптовалют, а во второй половине 2018 г. – более 14.

60% эмитентов стейблкойнов уже используют или планируют использовать платформу Ethereum (источник: Blockchain.com)

66% стейблкойнов, обеспеченных фиатными валютами, используют доллар США

Объем мирового рынка стабильных криптовалют в 2018 г. компания Blockchain оценивает в $3 млрд, или около 1,5% от общего объема мирового рынка криптовалют. Всего в исследовании рассматривается 57 стабильных криптовалют, которые уже существуют на рынке или могут появиться в ближайшее время. При этом 93% рынка стабильных криптовалют занимает койн Tether – одна из первых стабильных криптовалют, появившаяся в 2015 г. Стабильность этой криптовалюты обеспечивается фиатной валютой: у Tether есть три версии токенов – привязанные к доллару США (USTD), евро (EURT) и японской иене (JPYT).

Больше всего стабильных криптовалют (66%), по данным исследования CoinMarketCap, обеспечено долларом США, но токены, обеспеченные металлами, набирают популярность. В 2018 г. койны, обеспеченные реальными физическими активами, привлекли $144 млн, что составляет 41% от всего объема рынка инвестиций, привлеченных стабильными криптовалютами.

«Классический бизнес, выпуская койны, получает возможность значительно расширить круг потенциальных клиентов, что приведет к росту ликвидности. Внедрение собственного койна может быть особенно актуально для российских компаний, которые подпали под санкции. Большинство из них столкнулось с тем, что традиционные возможности для заимствования оказались закрыты либо стоимость денег существенно выросла. Это снижает и без того невысокую рентабельность», – говорит Райнхардт.

Криптовалюты в силу своей специфики дают дополнительные возможности для компаний привлекать деньги в обход санкций. По его словам, могут выиграть и владельцы капитала, используя этот инструмент для вложения в активы, которые находятся под санкциями.

Перспективность токенизации активов отмечает и ведущий трейдер инвестиционной компании United Traders Алексей Марков. Правда, законодательной базы для реализации подобного рода проектов в России пока нет, напоминает он, а с учетом санкций иностранные инвесторы не торопятся вкладываться в российские активы, в том числе и в токенизированные. Создание площадки, на которой возможен выпуск и оборот таких криптовалют, потребует значительных ресурсов и времени, напоминает Марков. Другая проблема, связанная с регулированием рынка, – переводы значительных сумм на покупку токенизированного криптоактива будут проходить через жесткое банковское регулирование. Потанин в интервью «Коммерсанту» говорил о необходимости создать собственную криптобиржу, не раскрывая подробности.

![]()