Рентабельность электрометаллургии и цены дочерних предприятий – 1 кв. 2017 года

Банкротства электрометаллургических предприятий и неясность ситуации со сбытом привели к падению цен и объемов потребления лома.

Стоп-цены Уральской Стали, падение цен всех основных потребителей и неясная ситуация с платежами предприятий в сложном финансовом положении заставляет задаться вопросом: Почему так происходит?

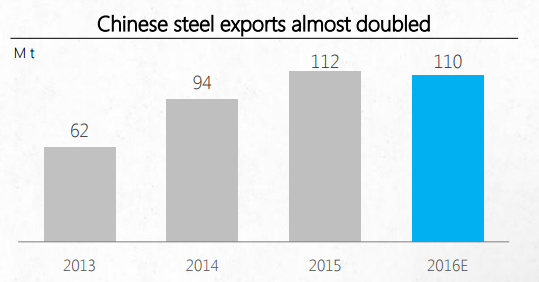

Посмотрим на развитие китайского экспорта за четыре года:

Экспорт стали Китаем стал почти в 2 раза больше чем производство в России. К чему это привело?

Как говорил учитель автора статьи в управлении металлургией, член Совета Директоров металлургического холдинга, «если где то что то прибыло, у кого то что то убыло»!

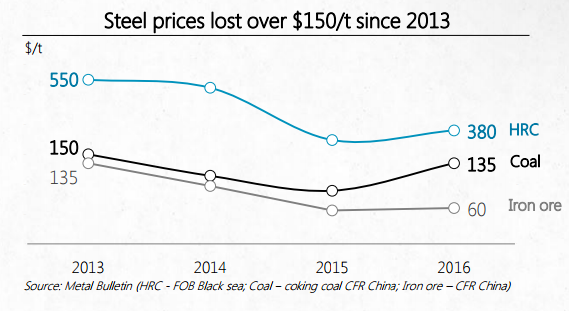

Прибыло в экспорте стали в Китае, снизились финансовые результаты у металлургов мира. Как это исправить? Тем же способом – сделать так, чтобы у кого то убыло.

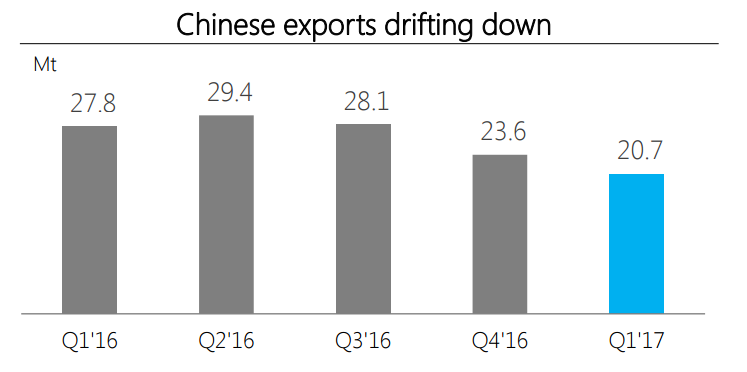

Смотрим на китайский экспорт поквартально за последние полтора года:

Выкрутив руки китайским экспортерам с помощью правящих кругов ЕС и США, получаем закономерный результат:

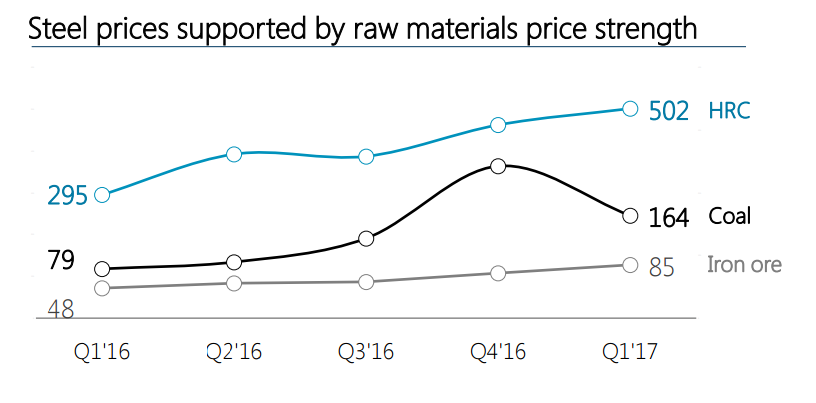

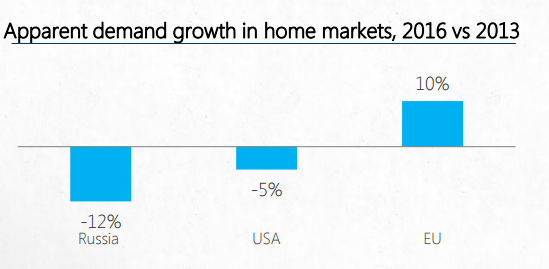

Начали расти цены на сырье: мало заставить сокращать экспорт, надо еще и ограничить объем производства и разогнать цены на сырье. А что делать с готовой продукцией? А ее потребление падает:

В сравнении с 2013 годом потребление стали растет только в ЕС благодаря стимулирующим мерам. Если нет возможности нарастить производство и зарабатывать на объеме, что остается? Зарабатывать на марже: покупать дешевле и продавать дороже каждую тонну. Например как делают заводы НЛМК-СОРТ:

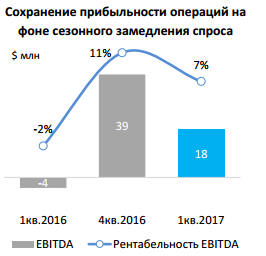

Падают объемы производства сорта, но за счет высоких цен внутреннего рынка рентабельность сохраняется. А как быть с закупками сырья? Посмотрим на финансовый отчет НЛМК-СОРТ.

Таблица 1. Производство стали на НЛМК-СОРТ

| 1 кв. 2016 | 1 кв. 2017 | |

| Производство, тыс. тонн | 625 | 473 |

| В том числе: | ||

| Заготовка | 109 | 60 |

| Арматура и уголок | 456 | 355 |

| Проволока | 60 | 59 |

Источник: отчетность НЛМК

Таблица 2. Себестоимость производства стали на НЛМК-СОРТ

| Данные в млн. долл. США | 1 кв. 2016 | 1 кв. 2017 |

| Кокс и уголь | 0 | 1 |

| Лом чермет | 107 | 189 |

| Ферросплавы | 5 | 8 |

| Прочие виды сырья | 9 | 8 |

| Электричество | 13 | 17 |

| Газ | 2 | 3 |

| Прочие энергоресурсы | 3 | 3 |

| Рабочая сила | 15 | 21 |

| Прочие издержки и переоценка запасов | 13 | -39 |

| Прочее | 10 | 17 |

Источник: отчетность НЛМК

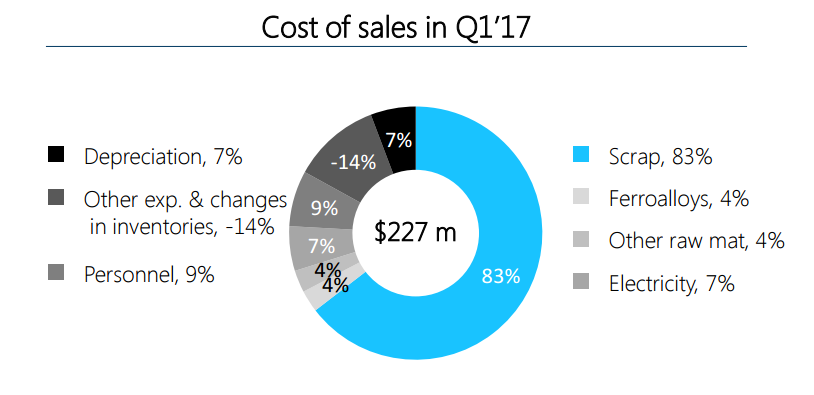

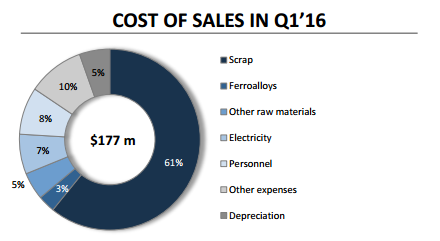

Мы видим, что несмотря на падение потребление лома в тоннах, его себестоимость растет: на 625 тыс. тонн шихты было затрачено 107 млн. долл. США, а на 473 тыс. тонн шихты – 189 млн. долл. США, т.е. цена шихты выросла со 170 до 400 долл. США!

Доля лома в себестоимости составила 83%! Для сравнения годом ранее она составляла 61%

Откуда берется такой дорогой лом? Смотрим отчет R1-COMPLEX Корпорации Исток за 2016 г.

Таблица 3. Поступление лома на заводы НЛМК в 2016 г.

| Данные в тоннах | 1 кв. | 2 кв. | 3 кв. | 4 кв. | Общий итог |

| Независимые ломопереработчики | 292443 | 630470 | 564314 | 528069 | 2015296 |

| Вторчермет НЛМК | 292272 | 572417 | 561478 | 497585 | 1923752 |

| Профит | 2692 | 1173 | 37353 | 41218 | |

| ОМК | 10500 | 6941 | 1710 | 4750 | 23901 |

| ЕВРАЗ | 8450 | 6550 | 4899 | 2658 | 22557 |

| Группа ЧТПЗ(ООО Мета) | 13663 | 4464 | 243 | 18370 | |

| Akron Metal Group | 5323 | 4511 | 4780 | 3359 | 17973 |

| ТД РЖД | 945 | 2376 | 2865 | 6186 | |

| РЭМЗ/ФЭСТ | 380 | 207 | 362 | 944 | 1893 |

| УГМК | 1322 | 396 | 1718 | ||

| ООО «Литий»(Концерн Тракторные Заводы) | 67 | 201 | 268 | ||

| Мечел | 119 | 106 | 225 | ||

| Общий итог | 613191 | 1238308 | 1183854 | 1038004 | 4073357 |

Таблица 4. Поступление лома на заводы НЛМК в 2017 г. за 5 месяцев.

| Данные в тоннах | 1 кв. | 2 кв. | 2 кв. Итог | Общий итог | |

| Апрель | Май | ||||

| Вторчермет НЛМК | 333446 | 166630 | 194590 | 361220 | 694666 |

| Независимые ломопереработчики | 268577 | 217669 | 203547 | 421216 | 689793 |

| ЕВРАЗ | 15115 | 4775 | 4775 | 19890 | |

| Akron Metal Group | 5374 | 4814 | 1635 | 6449 | 11823 |

| РЭМЗ/ФЭСТ | 976 | 871 | 710 | 1581 | 2557 |

| ОМК | 1274 | 1006 | 1006 | 2280 | |

| Профит | 1738 | 1738 | 1738 | ||

| Металлоинвест | 441 | 299 | 223 | 522 | 963 |

| ООО «Литий»(Концерн Тракторные Заводы) | 138 | 138 | 138 | ||

| Мечел | 68 | 68 | 68 | ||

| Общий итог | 625203 | 395196 | 403517 | 798713 | 1423916 |

Смотрим результат первого квартала 2016 г. – примерно 50% дочернего и 50% прочих поставщиков. Результат – относительно низкая цена шихты. А вот в первом квартале 2017 года доля дочернего предприятия начала расти, а стоимость шихты дошла аж до 400 долларов!

В мае доля «дочек» начала расти, а доля независимых поставщиков – падать. С чем связан этот феномен?

Рассмотрим две цены – цену дочернего предприятия «на земле» и цену ММК.

Таблица 5. Сравнение цен на лом черных металлов по регионам

| 3 декада мая 2017 г. | Участки Вторчермет-НЛМК (3А) | ММК 1 группа | Разница цен |

| Пермский край | 11000 | 11500 | 500!!! |

| Республика Мордовия | 10200 | 11600 | 1400 |

| Свердловская область | 10100 | 11600 | 1500 |

Источник: данные с сайтов компаний mmk.ru и www.uvchm.ru

Разница цен приводит к росту доли поставок на активы НЛМК по данным регионам:

Таблица 6. Поставки лома в 3 декаде мая по отдельным регионам, тонн

| НСММЗ | ПНТЗ | АМЗ | НАДЕЖДИНСКИЙ МЗ (ранее ЗАВОД ИМ. А.К. СЕРОВА) | СТЗ | НТМК | ММК | |

| Уральский | 15272 | 6037 | 11732 | 5368 | 3639 | 2835 | 833 |

| СВЕРДЛОВСКАЯ ОБЛАСТЬ | 15272 | 6037 | 11732 | 5368 | 3639 | 2835 | 833 |

| Приволжский | 7842 | 8746 | 1020 | 2286 | 1076 | ||

| ПЕРМСКИЙ КРАЙ | 7842 | 8746 | 1020 | 2286 | 682 | ||

| РЕСПУБЛИКА МОРДОВИЯ | 394 | ||||||

| Общий итог | 23114 | 14783 | 11732 | 6388 | 5925 | 2835 | 1909 |

Основная масса лома идет на НСММЗ и ПНТЗ. Почему так?

Таблица 7. Сравнение цен на лом черных металлов по регионам

| 3 декада мая 2017 г. | Участки Вторчермет-НЛМК (3А) | ПНТЗ (3А) | Разница цен |

| Пермский край | 11000 | 12000 | 1000 |

| Республика Татарстан | 10000 | 11800 | 1800 |

| Свердловская область | 10100 | 11900 | 1800 |

Ответ очевиден: чтобы обеспечить поток лома, ПНТЗ вынужден поднять цены на транзит. Разница цен порядка 2000 руб. может обеспечить рентабельность переработчика лома, тогда как 1300 – 1400 руб. ну никак не может.

Понимая, что цены надо понижать по экономическим причинам, заводы сталкиваются с вышеописанной ситуацией и вынуждены как то реагировать: назначать спеццены, повышать категорию лома, в результате все усилия заводов по снижению цен на лом упираются в цену лома на земле.

Таблица 8. Сравнение цен на лом черных металлов по регионам и группам видов лома

| 3 декада мая 2017 г. | Участки Вторчермет-НЛМК (3А) | ММК 1 группа | Разница цен |

| Пермский край | 11000 | 12000 | 1000 |

| Республика Мордовия | 10200 | 12100 | 1900 |

| Свердловская область | 10100 | 12100 | 2000 |

Но и это еще не все: как подсказывают наши читатели, цена «на воротах» НЛМК-Пермь от 5 тонн может быть с бонусом: плюс 1000 руб/тн! В угоду мнимой сырьевой безопасности цены «на земле» разгоняются и сравниваются с уровнем ММК «на вагоне». И как быть с декларируемым заводами понижением цен? Если прибавить к этой цене издержки дочернего общества и транспортные расходы, шихта получается «золотой». Вот где скрыт секрет повышения стоимости шихты в первом квартале!

Такая политика приводит к:

— Ухудшению экономических показателей работы дочерних обществ и головной компании, они вынуждены будут спонсировать дорогой лом за счет прибыльных подразделений! Разве такое нужно головной компании в сегодняшней экономической обстановке??

— Невозможности снизить цены для остальных заводов

— Непрозрачности рынка за счет спеццен

Независимые поставщики лома могут удовлетворить спрос по экономически приемлемым ценам, но для этого стоит привести в соответствие цены на транзит и цены на земле!

Вывод очевиден: для обеспечения экономически приемлемых цен на лом надо «снижать землю»!

![]()