Как изменилась ситуация с поставками лома на Амурметалл за 3 года?

Единственный дальневосточный металлургический завод «Амурметалл» с 2013 г. находится в процедуре банкротства, а с сентября 2015 г. кредиторы и конкурсный управляющий пытаются продать его активы на аукционе. «Амурметалл» с октября 2013 года находится в процедуре банкротства.

За три месяца 2016 года предприятие произвело 87 тыс. т заготовки (на 43% меньше, чем за три месяца 2015 года) и 20,5 тыс. т сортового проката (на 69% меньше аналогичного периода годом ранее). За 2015 год получено 532,2 тыс. т заготовки (на 14,9% меньше уровня 2014-го) и 198 тыс. т проката (падение на 28,4%).

Задолженность перед конкурсными кредиторами на 31 декабря 2015 года оценивалась в 21,3 млрд руб., вся кредиторская задолженность — почти 33,5 млрд руб.

Основными претендентами на покупку активов Амурметалла являются ломовики – группа Север (Москва) и хабаровская компания Торекс.

Один из претендентов не имеет собственной заготовительной базы в ДФО и предложила предоставлять «Амурметаллу» давальческое сырье, которое будет перекупать у местных игроков. Но схема пока выглядит мало привлекательной: согласно названным параметрам, после переработки такого сырья завод выйдет на рентабельность -$50 за тонну. Между тем, в повестку ближайшего заседания комитета кредиторов, намеченного на 9 июня, уже включены вопросы «о заключении договора подряда на переработку давальческого сырья» и «утверждение основных условий договора подряда на переработку давальческого сырья».

Давайте рассмотрим, откуда завод брал лом раньше и где он берет его сейчас?

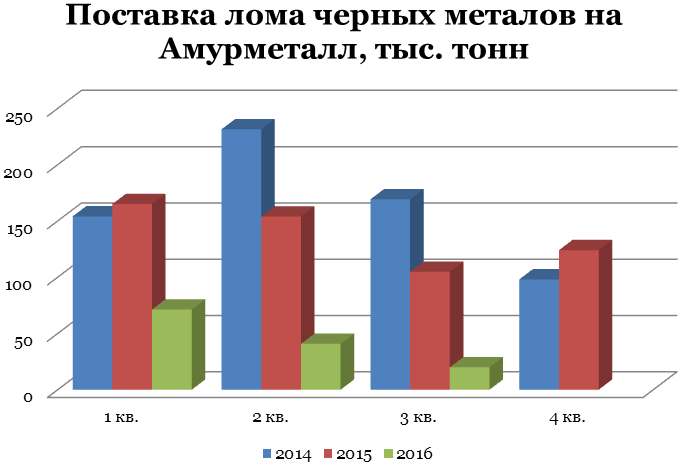

Что видим из поквартальной картины ЖД поставок? Завод движется к банкротству семимильными шагами – поставщики лома явно ждут решения вопроса с новыми владельцами и поставлять по текущим схемам не хотят.

Что видим из поквартальной картины ЖД поставок? Завод движется к банкротству семимильными шагами – поставщики лома явно ждут решения вопроса с новыми владельцами и поставлять по текущим схемам не хотят.

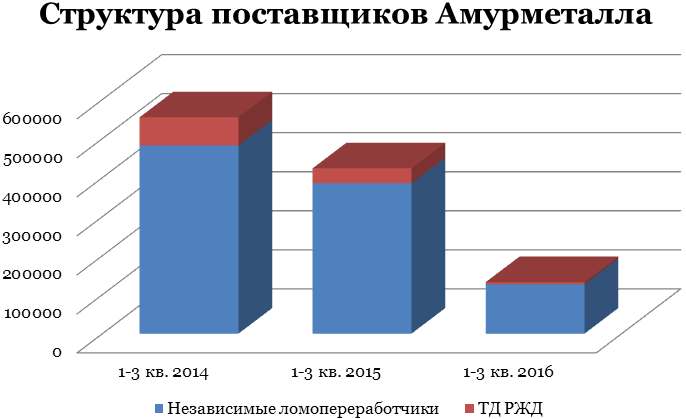

Картина поставок лома со стороны структур РЖД подтверждает данный вывод – если в 2014 году доля лома от этих структур доходила почти до 20%, то сейчас снизилась до совсем незаметных значений.

Как добиться рентабельности?

Посмотрим на опыт наиболее успешной компании, которая имеет сходные технологические и логистические параметры:

- Местонахождение рядом с портом.

- Большая доля экспорта заготовки.

- Применение альтернативного сырья.

- Важное условие: сохранение рентабельности и отсутствие долгов по оплате сырья.

Вы наверное догадались, что это Новоросметалл/Абинск. Что отличает эти предприятия от Амурметалла:

- Близость к порту экспортера заготовки. Кто бы ни был новым владельцем Амурметалла, его главная задача – наличие своего причала в порту и дешевая внутригородская логистика «завод – пристань».

2. Эффект масштаба. План Новоросметалла/Абинска как считается порядка 180 тыс. тонн в месяц, что позволяет выпускать крупные партии заготовки (можно загружать Handysize), либо обеспечивать прокатное производство, в случае спроса на прокат.

3. Эффективная логистика: максимальная загрузка собственного автотранспорта в обе стороны.

Надо понимать, что сбор товарного лома зависит от количества населения: как мы видим по рейтингу RuslomNews.Com самый густонаселенный район страны (Москва) дает и наибольшее количество лома. В силу данной причины третий пункт для ДВФО выполним только с учетом местных реалий, а именно автологистика будет не столь эффективная как на Юге России.

Реально будут работать:

- логистические схемы «река-море»;

- использование альтернативного сырья;

Если не иметь в виду банальный распил завода на лом и увольнение остатков трудового коллектива с сохранением для проверки госорганами «имитационного макета завода» с малой индукционной печью и китайской линией производства арматуры(стоит примерно 6-8 млн. долл. США, обслуживается 3 сменами по 40-50 человек/смена), то единственный способ подъема предприятия – это рост объемов производства до уровня 1,5 – 1,8 млн. тонн, с сохранением экспорта сляба, листа, заготовки до уровня не менее 40% от данного объема.

![]()