Как НЛМК может повлиять на ценообразование в регионах?

Одной из значимых для рынка тенденций последних 5 лет было существенное (более чем на 2,5 млн. тонн в год) сокращение потребления лома интегрированными металлургическими заводами.

Одним из «последних могикан», сохраняющих закуп лома, является НЛМК (Липецк).

Как изменились поставки лома после продажи заводов по производству сортового проката?

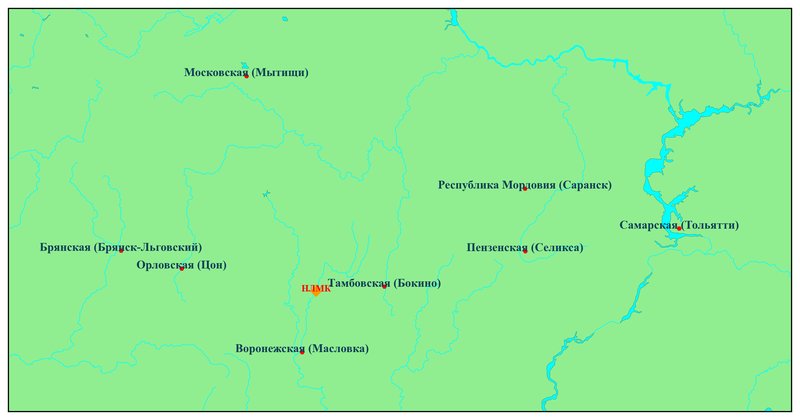

По результатам I квартала мы выделили несколько регионов, из которых идет интенсивная отгрузка черного лома на НЛМК.

Таблица 1. Региональное распределение закупок лома НЛМК в 1 кв. 2024 г.(кроме автотранспорта)

| МОСКОВСКАЯ ОБЛАСТЬ | 50,98% |

| САМАРСКАЯ ОБЛАСТЬ | 9,21% |

| БРЯНСКАЯ ОБЛАСТЬ | 6,05% |

| ПЕНЗЕНСКАЯ ОБЛАСТЬ | 5,91% |

| ОРЛОВСКАЯ ОБЛАСТЬ | 5,56% |

| ВОРОНЕЖСКАЯ ОБЛАСТЬ | 3,67% |

| ТАМБОВСКАЯ ОБЛАСТЬ | 3,47% |

| Прочие | 15,15% |

Судя по карте, поставка лома идет по сугубо географическому принципу с позиции экономии расходов на логистике, основные регионы поставщики как бы окружают завод. Эти регионы не самые неконкурентные: в Брянской области есть конкуренция с БМЗ и Брянским машиностроительным заводом (представлен ООО «Гармет»), в Московской области конкуренция опять же с БМЗ и с традиционными покупателями лома из центра. По отгрузке из Тольятти любовь к «белым пакетам АВТОВАЗ» определенно не проходит годами.

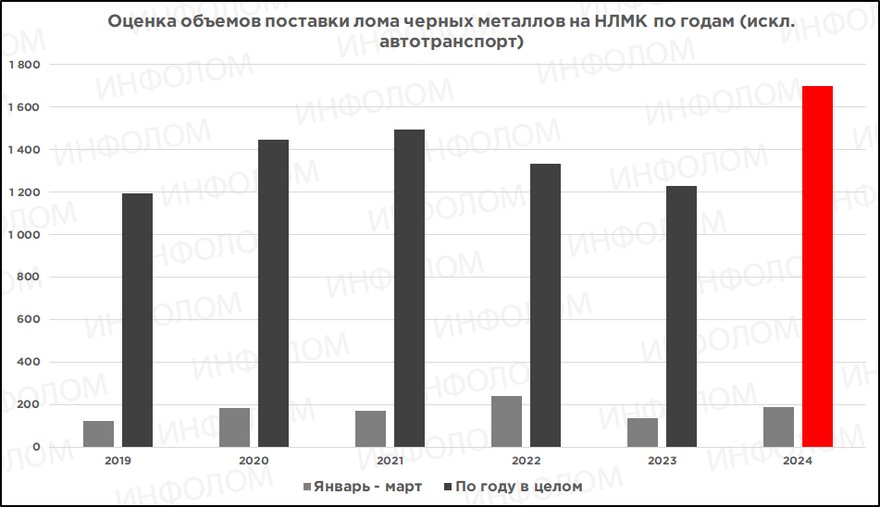

Попробуем экстраполировать данные квартала на 2024 год.

Примечание: данные по 2024 году на графике являются экстраполяцией, это не официальные данные компании, но сугубо авторская гипотеза

По факту получается интересная ситуация – все, что западнее Липецка, пересекается с БМЗ и в цене учитывает конкуренцию с этим заводом. Как только на рынок выйдет Тулачермет-сталь (из стоп) и, особенно, вырастет план по Промсорт-Калуга, зона интереса предприятия может сместиться на восток.

![]()