Ситуация на рынке железнодорожных грузоперевозок начинает радикально меняться

После введения с 1 января запрета на использование старых вагонов, общий парк операторов начинает уменьшаться. По прогнозам экспертов, вскоре рынок вновь столкнется с дефицитом вагонов, так как закупка нового подвижного состава идет крайне медленными темпами. В этих условиях участники рынка стремятся повысить эффективность оставшегося парка и запускают процессы консолидации.

В соответствии с приказом Министерства транспорта России «О внесении изменений в Правила технической эксплуатации железных дорог РФ» с 1 января 2016 года запрещается эксплуатация вагонов с продленным сроком службы. К настоящему времени общий парк вагонов на сети РЖД составляет порядка 1,1 млн единиц. Несмотря на то что в течение 2015 года было списано около 100 тыс. вагонов, по оценкам экспертов, профицит составляет еще более 100 тыс. единиц. Впрочем, и эксперты, и участники рынка ожидают, что вскоре возникнет дефицит подвижного состава: с начала текущего года прекратили свою работу 50–60 тыс. вагонов, еще 100 тыс. будет списано до конца года. Средний возраст грузового вагона в 2015 году составил 14,5 года.

Основную долю, как в структуре закупки, так и в структуре списания, составили полувагоны. По данным Института проблем естественных монополий (ИПЕМ), этот сегмент ждут достаточно серьезные изменения: объем закупок полувагонов в 2015 году относительно 2014 года сократился почти в два раза, а объем списания увеличился в три раза. Всего общий парк полувагонов с максимального значения в 563 тыс. единиц, достигнутого в 2014 году, сократился до 497 тыс. единиц в первом квартале 2016 года. «Продолжение ускоренного списания полувагонов при сохранении объема закупки на текущем уровне может привести к возникновению дефицита», — считают эксперты ИПЕМ.

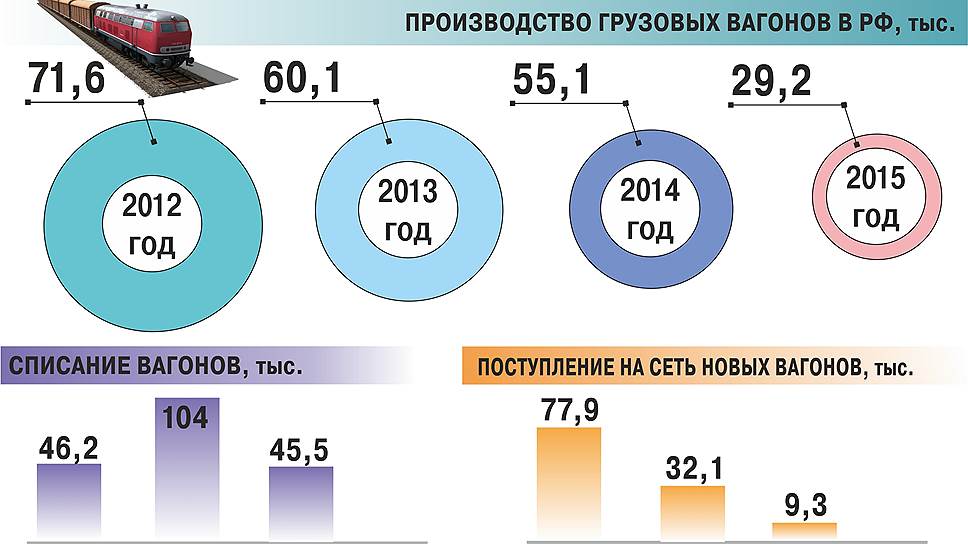

«Массовое списание вагонов, запрет на продление срока их эксплуатации, увеличение в перспективе спроса на новые вагоны и начавшийся рост ставок в операторском бизнесе сформировали новую парадигму развития рынка подвижного состава», — отмечается в итоговом годовом обзоре аналитического агентства Infoline «Infoline Rail Russia TOP». Эксперты отмечают, что в 2015 году операторы списали около 104,3 тыс. вагонов, что больше, чем за три предыдущих года вместе взятых. При этом объем производства грузового железнодорожного подвижного состава в России сократился почти в два раза по сравнению с показателями 2014 года. «Сокращение парка привело к сокращению профицита и даже возникновению в III-IV кварталах 2015 года локальных дефицитов полувагонов. Доходность оперирования в сегменте полувагонов в I квартале 2016 года выросла до 600 руб. в сутки, хотя в большинстве других сегментов рынка все еще наблюдалось снижение или стагнация доходности и арендных ставок», — говорится в отчете. По данным ИПЕМ, благодаря запрету Минтранса России на эксплуатацию старых вагонов, темпы их списания в пять раз выше, чем темпы поставок новых вагонов на сеть РЖД, что привело к росту ставок — в среднем на 22%.

Списание вагонов происходит на фоне оживления рынка грузоперевозок. По прогнозам Свердловской железной дороги (СвЖД), погрузка на свердловской магистрали в первом полугодии 2016 года составит 68 млн тонн. Это выше уровня аналогичного периода 2015 года на 1,2% (на 0,8 млн тонн). В среднем по сети РЖД ожидается рост погрузки на 1,6% (+9,2 млн тонн). Наибольший прирост погрузки (значительный объем составляют нефтегазовые грузы) наблюдается по Ямало-Ненецкому и Ханты-Мансийскому автономным округам — на 23% и 4% соответственно. На СвЖД отмечают, что значительный вклад в положительную динамику перевозок углеводородов вносит Пуровский завод по производству конденсата (входит в ООО «НОВАТЭК») после ввода в эксплуатацию в текущем году Термокарстового и Яро-Яхинского газовых месторождений. Значительное влияние на динамику в Свердловской области оказало введение платы за проезд большегрузных автомобилей (в регионе значительное количество автомобильных и железнодорожных маршрутов практически дублируют друг друга). В связи с этим на Среднем Урале отмечается увеличение объемов перевозок железнодорожным транспортом на 1,5%, а объем автоперевозок снизился на 4%.

Действенные меры в конкурентной борьбе с автотранспортом предпринимает и РЖД, предлагая скидки на перевозку грузов крупным грузовладельцам. Например, соглашение о скидке 24,4% на перевозку труб и заготовок по маршруту «Первоуральск — Челябинск» было заключено с группой ЧТПЗ. Всего в 2016 году планируется перевести не менее 271 тыс. тонн грузов. В ЧТПЗ ранее объяснили причину отказа от автомобильных перевозок тем, что помимо цены срок доставки грузов по железной дороге сократился в четыре раза.

«В современных условиях определяющим фактором для грузовладельцев не всегда является цена перевозки. Для многих в первую очередь важны такие критерии, как доступность услуг, а также возможность доставки грузов в срок. Именно поэтому постоянно увеличиваются объемы перевозок грузов по расписанию (с согласованными с клиентом сроками прибытия и отправления), осуществляемые на договорной основе», — отмечают на СвЖД. В настоящее время графиковое движение выполняется по 34 направлениям. В первом полугодии 2016 года с использованием данной технологии перевезено 7,4 млн тонн (11% от всей погрузки СвЖД).

Даже в условиях зарождающегося дефицита операторы не готовы интенсивно закупать новую продукцию у вагоностроителей. Они пытаются более эффективно использовать оставшийся подвижной состав. Например, увеличивать скорость доставки грузов, чтобы вагон чаще задействовать для перевозок. По данным ИПЕМ, в 2010–2014 годах оборот грузового вагона увеличился на 26,9% (с 13,4 до 17 суток), а в 2015 году сократился до 16,5 суток. При этом оборот полувагона в 2015 году по сравнению с 2014 годом сократился с 14,2 до 13,4 суток, а в марте 2016 года уже составил 12,8 суток. «Рост цен на новые вагоны не позволил подняться спросу на них. В результате за первый квартал 2016 года было изготовлено 8,3 тыс. вагонов, что на 3,5% ниже объема производства за аналогичный период 2015 года. Сдерживающим фактором является и низкая доходная ставка операторов вагонов. В то же время, благодаря увеличению скорости доставки грузов на сети ОАО «РЖД» и повышению качества взаимодействия участников перевозочного процесса потребность отрасли в подвижном составе за 2014–2016 гг. снизилась: например, в полувагонах — на 12,2%. На текущий момент тренд на снижение потребности сохраняется», — отмечает заместитель генерального директора ИПЕМ Владимир Савчук.

В начале июня президиум Совета операторов железнодорожного транспорта (СОЖТ, объединяет крупных железнодорожных операторов) одобрил концепцию создания площадки по обмену свободным парком. Предполагается, что это будет единая система обмена данными по доступному к аренде подвижному составу, поначалу непубличная (только для членов СОЖТ). Система осуществляет быстрый поиск свободных вагонов на указанной станции, показывает потенциальному клиенту контакты владельца, и они могут договариваться между собой. «Основные затраты в оперировании — расходы на порожние рейсы, — говорят в партнерстве. — Создание единой системы обмена данными по доступному подвижному составу позволит сократить эти расходы и повысить оборачиваемость вагонов». Эффект для отрасли оценивается в 70–100 млрд руб. (исходя из оптимизации 20% затрат на порожняк).

Кроме того, на рынке идет процесс консолидации вагонного парка. Например, в марте ФАС одобрила сделку по получению Федеральной грузовой компанией (ФГК, зарегистрирована в Екатеринбурге, принадлежит РЖД) в пользование 100% основных производственных средств «УВЗ-Логистик» (УВЗЛ). ФГК с марта управляет парком УВЗЛ (порядка 29 тыс. вагонов), ранее находившимся в агентском управлении Центра фирменного технического обслуживания (ЦФТО). Ранее гендиректор УВЗЛ Дмитрий Еремеев пояснял „Ъ”, что доходность полувагонов (500–600 руб. в сутки) не достигает экономической обоснованности для их ремонта и содержания (750–850 руб.). По его словам, по целевой модели рынка должно быть два-три крупных игрока с достаточным размером парка (170–200 тыс. вагонов). Для УВЗЛ повышение доходности крайне важно из-за лизинговых платежей: в 2013-2014 годах УВЗЛ взяла у «Сбербанк Лизинга» 17,5 тыс. вагонов стоимостью 70 млрд руб. В российском правительстве также обсуждается вопрос о передаче в ФГК вагонов лизинговых компаний при госбанках, а также парки Государственной транспортной лизинговой компании и «Трансфин-М». В результате парк ФГК может достичь уровня 200 тыс. вагонов.

По экспертным оценкам, сейчас количество операторов и собственников подвижного состава превышает 1800. Крупнейшими являются ФГК, ПГК, УВЗЛ, «СГ-транс», «Нефтетранссервис», «Трансойл», «Газпромтранс» и другие. «Основные игроки не изменились. Объем перевозок сократился, небольшим операторам все сложнее нести расходы по управлению и содержанию парка, поэтому они передают вагоны крупным операторам, которые могут управлять ими более эффективно», — подтверждает тенденцию директор Екатеринбургского филиала ПГК Виталий Кущенко. Парк около 700 операторов не превышает 2 тыс. единиц, большая часть управляет не более 100 грузовыми вагонами. Среди малых операторов превалирует специализированный подвижной состав.

Ъ

![]()